事業承継は経営者にとっての一大イベントであり、失敗が許されないものです。

本コラムでは、経営者の皆様が事業承継の選択肢の一つとしてM&Aの可能性を検討されるにあたり、ご留意頂きたい内容について、LBPのM&A部門のリーダーである若宮が解説致します。

まず1回目は事前準備編として、M&Aの検討を開始する際、事前に留意すべき事項について記載します。

ご不明な点やご質問等ございましたらこちらまでお問合せいただけますと幸いです。

すでに事前準備が整っている場合は、実行編をぜひご覧ください。

M&Aによる会社売却をご検討される際の留意事項~実行編を読む→

1. 選択肢を具体的に検討するための材料を集める

実際に我々がこれまでお会いし、M&Aによる会社売却をご支援したオーナー様の中でも、「近い将来必ず会社を売却する」と決めた状態でご相談いただいた方はごく少数で、大半の方が「このままでもやっていけるが、良い先があれば、検討したい」という考えをお持ちの方でした。

私は、常々そのようなオーナー様に対し、「M&Aによる売却を選択肢としてお持ちなら、より具体的に検討し、やるやらないを判断するための材料を集めましょう」ということをお伝えしています。

なぜなら、”良い先があれば検討したい” という所謂 ”待ち” の状態では、M&Aの検討が前に進むことは稀で、会社売却という選択肢に対する良し悪しの経営判断が先送りされるのみならず、今日のように事業環境が非常に不安定な状況下においては適切なタイミングを逸してしまう可能性すらあるからです。

上記で記載したオーナー様の言葉を3つの要素に整理すると下記のようになります。

(現状認識)このまま現状維持でもやっていける

今は会社が順調であり、自ら動く動機がない。また、自ら探すという煩わしさ、情報開示へのリスク認識、更にはM&A実行によって支配権やオーナー利潤を失ってしまうことへのためらいが勝っている状態

(条件)良い先があれば

・(お金)自分の設定価格以上で売却が出来る先があれば

・(会社の成長)自社とのシナジーが生まれる先

(動機)検討したい

・ 事業承継課題があり、近いうちに検討する必要あり

・ 事業承継課題は無いが、条件が合えば売ってもよい

経営において重要なのは、釈迦に説法ですが、選択肢を具体的に並べ、その時々でベストと考える判断を行うことです。少なくとも(動機)があり、M&Aの検討が視野に入るのであれば、”待ち”の状態よりも、情報管理や知識、経験面の観点で信頼できるアドバイザーのサポートを得ながら、具体的に候補先の探索を行い、買収条件を出してもらった上で、現状維持との比較を行うことで、M&Aによる会社売却可能性という選択肢に対する具体的な判断がし易くなると考えます。

M&Aは検討を開始すれば必ず実行しなければいけないものではありません。皆様の選択肢に対する経営判断を、より具体化していくための手段として、我々のような外部アドバイザーを活用していただくことをお勧めします。

2. 自社を知る

では、実際にM&Aによる会社売却の検討を開始する場合、まず何をする必要があるでしょうか?

その答えは、己を知ることです。異性とデートをする場合や採用面接に臨む場合、自分がどんな人でどんな特徴があるのかを正確に知ってもらうことが最終的な良い結果に繋がるのと同様、会社を売却する際においても、まず自社の事業、財務及び法務に関する状況を正確に把握し、相手方に伝える準備をする必要があります(勿論、初めから全てをさらけ出す訳ではないことにご留意下さい)。

本コラムをご覧の皆様の中には、「会社のことは自分が一番よく理解をしている」とおっしゃる方もいらっしゃるかもしれません。しかし、事業内容や数値の大枠は理解していても、各得意先別や部門別の利益率の推移、労務管理の状況等を客観的な数値や指標を基に理解されていらっしゃる方は意外と少ないです。また、進行年度の着地見込数値や将来数値計画についても根拠立ててご作成されていらっしゃる方も多くはないと思います。

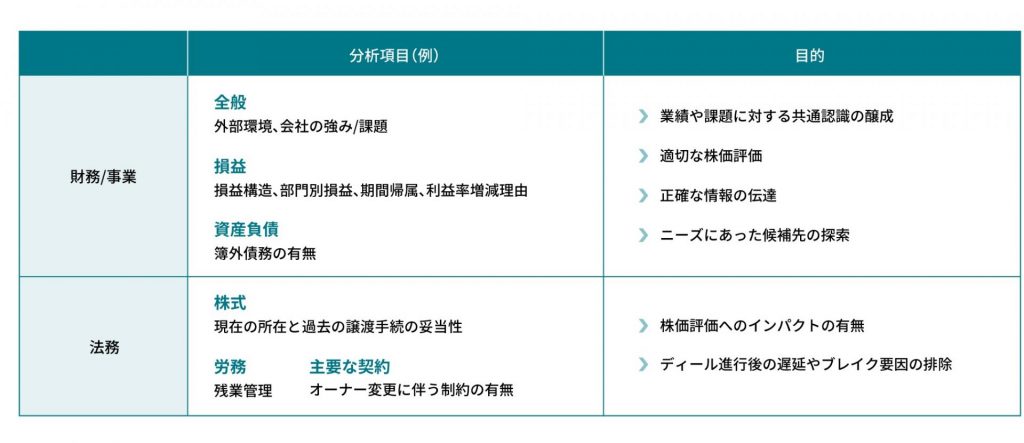

下記に弊社が案件を受託した際に、事前に調査を行う項目を記載します。

このような分析作業から、従来認識していなかった課題や経営のヒントが生まれることもあり、客観的に自社を知るという作業はM&Aの準備プロセスにおいて最も重要な作業になります。

逆にここを省略した状態で進むと、DD(デューディリジェンス)の段階で思わぬ瑕疵や評価へのマイナス項目が発見されることもあり、後々の交渉において価格を大幅に減額される等不利な状況に陥る可能性もあります。

3. 自社の評価額を知る

自社の状況を把握したら、次は自社の株式評価額の概算を把握することが必要です。

株式評価に関しては、たまに、「うちは税理士に相続税評価をしてもらっているから大丈夫」とおっしゃる方もいらっしゃいます。ただし、M&Aにおける株式評価の場合、実際の売買価格が相続税評価額をベースに決まることはまずありません。

M&A時における株式評価方法には、大きく3つあります。

1. 類似会社比準法(マルチプル法)

対象会社のEBITDA(税引前営業利益)等に対し、同業種の上場会社や他のM&A事例等を参考に一定の倍率を乗じ、正味現預金(現預金-有利子負債)を調整して株価を算出する方法です。企業買収に慣れている上場会社や投資ファンドがよく用いる方法です。なお、EBITDAには非経常支出や今後オーナー変更に伴い削減される費用及び追加される費用が調整されるのが一般的です。

2. 純資産+のれん

会社の資産負債を時価評価した実態純資産に、経常利益や営業利益等の段階利益の数年分をのれんとして加算して株価を算出する方法です。計算方法がシンプルであり中小企業が会社を買収する際によく用いる方法です。

3. DCF法(ディスカウントキャッシュフロー法)

将来計画上のキャッシュフローから株価を算出する方法です。買収側のM&Aの目的である将来の収益獲得やシナジー創出という観点からは、将来収益を評価するという意味で最も理論的ではありますが、不確実性が存在する将来事業計画数値やその他変数を多く用いるため、財務の専門知識や経験が無いと計算が難しいです。上場会社がM&Aを行う際には最終的な株価はこの方式で算出する場合が多いです。

買収候補先によって株価の考え方はまちまちであり、各社から提示される金額も大きく異なる場合もありますが、逆にこれらの3つの方法で算出された金額から大幅に乖離する金額が出てくることは少ないです。

M&Aを行う際にはほぼ100%価格が大きな論点となります。M&Aを実行する場合における現状の自社の株価がどの程度になりそうかを事前に知っておくことが、今M&Aを行ったほうが良いのか、もしくは更に企業を成長させてから行ったほうが良いのかを判断する一つの材料にもなります。

弊社でも無料で簡易株価算定を行っておりますので、お気軽にお問い合わせください。

4. 条件の優先順位を検討する

M&Aの検討を開始すると、様々な会社からの意向(所謂ラブレター)をもらうことがあります。皆さんはその場合、何を見て相手を選びますでしょうか?

譲渡価格でしょうか?それとも会社の成長可能性でしょうか?

会社を売却することは、オーナー様自身の生活にも関連しますし、会社で働く従業員にも大きな影響を与えます。

譲渡価格、従業員の処遇、会社の成長可能性(シナジー)、企業の独立性、その他、交渉の中でどの条件に優先順位を置いて候補先を選び、また交渉を行っていくのか?

ご自身が、何のためにM&Aを行うのかということを軸にして整理しておくことが、M&Aにおける候補先の選定や、検討継続の可否についてのスムーズな意思決定に繋がります。

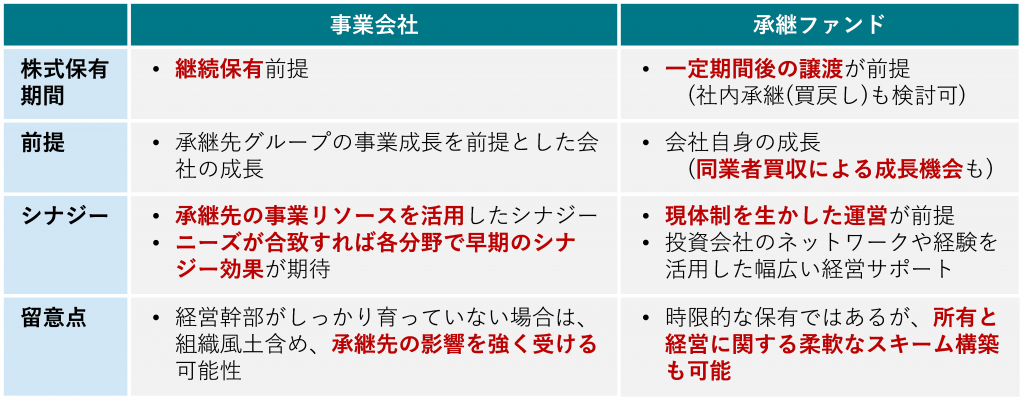

5. 選択肢を知る

3月に行った日本経済新聞社主催のセミナーでも申し上げましたが、M&Aにおける譲渡先の選択肢には、事業会社に加え、投資ファンドという選択肢もございます。事業会社への譲渡、投資ファンドへの譲渡のメリットデメリットは下記の通りですが、投資ファンドへの譲渡のほうが、先々に株主変更が発生するという面がある一方で、会社の独立性を維持したまま成長が志向しやすいというメリットがあります。

投資ファンドは、まだまだイメージだけで拒絶されるオーナー様もいらっしゃいますが、投資ファンドの概要やサポート内容についても正確に理解しておくことは選択肢の幅を広げるためにも有効なのではないかと考えます。

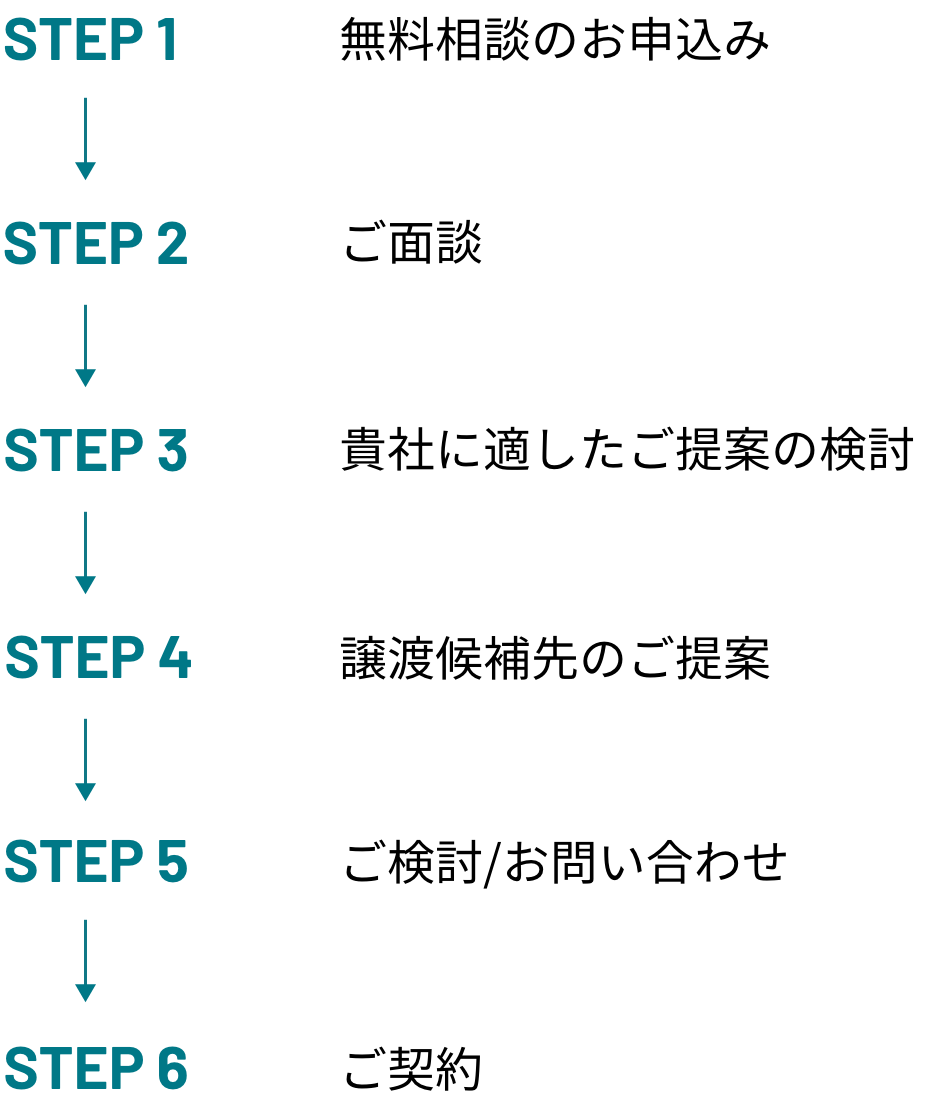

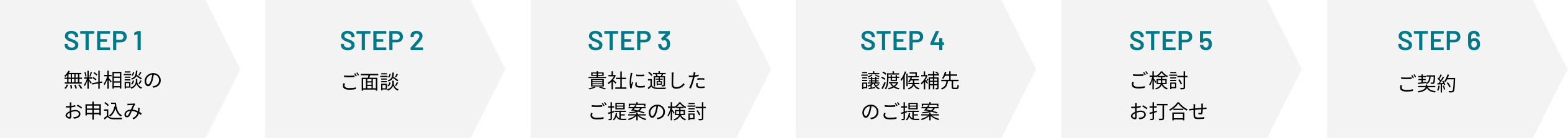

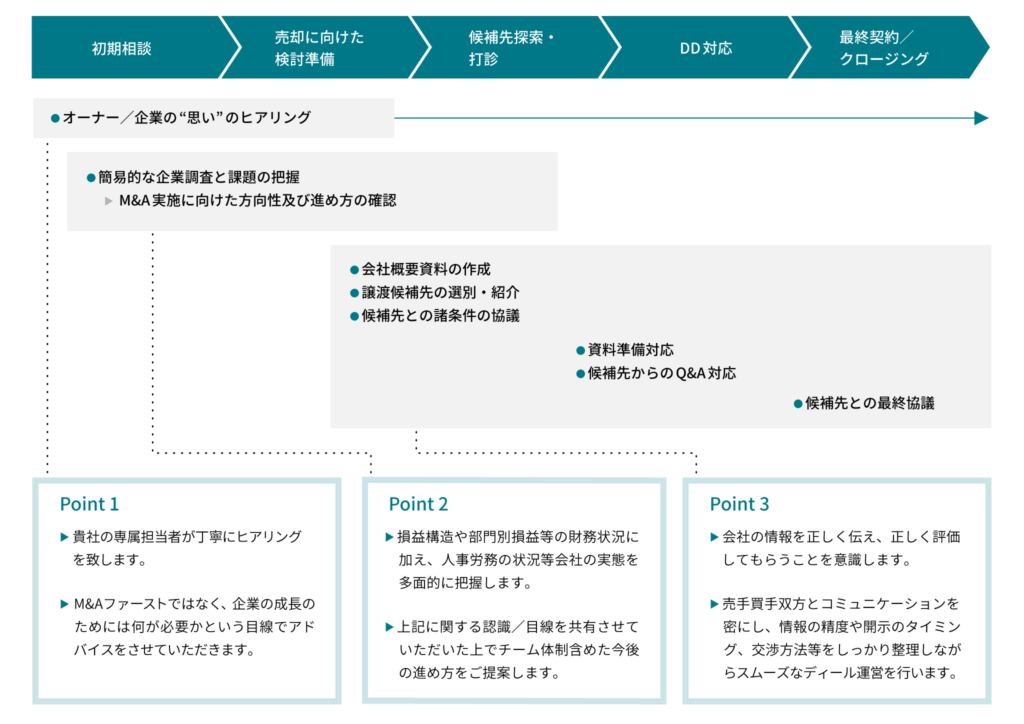

6. スケジュールを知る

実際のM&A検討から譲渡完了までどの程度の期間がかかるかご存じでしょうか? 2~3か月で終わると思われている方もいらっしゃるかもしれませんし、実際のその期間で終わるケースも稀にございます。

ただ、実際には、プロセスの途中で交渉も発生しますし、DD(デューディリジェンス)のプロセスも存在します。

時間を急ぐあまり、ここのプロセスを省略したり、妥協したりすると、後々問題が発生したり、売主が後悔するケースも多々あります。

M&Aは検討開始から最低でも半年、平均でも1年弱かかります。そのことを前提に、経営環境や事業承継の状況等を踏まえ、検討のスタート時期を決められることをお勧めします。

7. 最後に

ここまで、M&Aによる会社売却の可能性を検討する際の留意事項について、その概要を記載してきました。

通常、M&Aは多くのオーナー経営者様にとって馴染みがあるものではなく。初めて知ること、経験することばかりだと思います。また、実施にあたっては、会計税務のみならず、法務含めた幅広い知識が必要になります。

会社売却の可能性を検討する際は我々のようなM&Aアドバイザーにサポ―トを仰ぐことが一般的だと思いますが、信頼できるアドバイザーを選定することが、成功への第一歩だと考えます。

候補先の紹介力はもちろん重要ですが、財務税務等の専門知識や経験が豊富、かつプロセスの内容やM&Aにおけるリスク等の説明が丁寧で信頼できるアドバイザーにご相談されることをお勧めします。

なお、弊社へのお問合せはこちらまでご連絡下さい。

監査法人を経てPwCに入社。8年間一貫して事業再生業務に従事し、地域の中小企業から大手上場企業まで多数の再生案件に関与。

ロングブラックパートナーズ入社後はサービスラインの拡充を図るべくM&A担当部署を立ち上げ、責任者として業務拡大に注力。

オーナー企業の事業承継案件に加え、大手上場企業や民間投資ファンド含む多数の企業へのM&Aアドバイザリー及びデューデリジェンス業務に関与。

また、一般企業の社外役員にも就任し、経営に関するアドバイザリー業務も日常的に行っている。LBPのM&A部門のリーダー。

関連記事

-

M&Aによる会社売却をご検討される際の留意事項~実...

2023年12月4日

M&Aロングブラックパートナーズ㈱のM&A部門を統括しておりますパートナーの若宮です。 前回...

詳しくみる -

M&Aの目的とは?

2023年11月27日

M&A1.M&Aとは M&Aとは英語の「Mergers & Acquisitions」の頭文字をとっ...

詳しくみる -

2021/3/19開催日本経済新聞社主催の事業承継...

2021年4月6日

M&A弊社パートナーの若宮が3/19に、日本経済新聞社主催の事業承継・M&Aセミナー「コロナ禍を超えていく...

詳しくみる