明けましておめでとうございます。

本年も様々な観点からマーケット情報や事例などについて解説を行っていきますので、宜しくお願い致します。

今回のコラムでは、2022年のM&Aマーケットについて振り返りを行うとともに、2023年の展望ついて玉積が解説させて頂きます。

1.国内におけるM&Aの状況

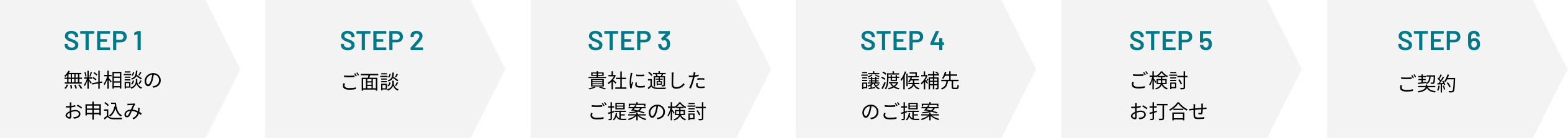

2000年以降における国内企業同士のM&A件数は増加傾向にあり、2022年では昨年に引き続き3,000件を超える水準となるなど、堅調に推移しています(図A)。

また、2022年における形態別の割合は「事業譲渡等10%」「株式譲渡等(買収/株式交換等)36%」「その他(合併/出資拡大/資本参加等)54%」となっており、売手/買手ともに各々の目的に合致する手法を用いたM&Aが行われています。

(図A)レコフデータより弊社にて一部加工

上述の件数はあくまでも公表ベースの統計であり、非公表分を含めると毎年相当数のM&Aが行われていると推測されます。

特に、中堅・中小企業における事業承継を目的としたM&Aは公表されないケースも多く存在しています。

中小企業の経営者にとって課題となっている諸課題(新型コロナウイルス、世界的な地政学リスク、資源価格の高騰、円安など)への対応や後継者問題等の解決策のひとつとして、またシナジー効果を期待した戦略的なイグジット方法として、M&Aによる第三者への会社売却・事業売却という選択肢は着実に浸透してきていると考えられます。

(参考コラム)

中小企業の後継者不足とその解決策(2022年3月25日)

会社売却におけるシナジー効果とは?~M&Aを活用した会社売却や事業売却について~(2022年4月26日)

2.2022年における売手業種別の状況

下図は2020年から2022年における売手業種別の件数推移となります(図B)

(図B)レコフデータより弊社にて一部加工

(株式譲渡等(買収/株式交換等)のみ抜粋)

上記の3年間といえば、既述の通り、新型コロナウイルスの流行やその他外部環境が目まぐるしく変動した(している)期間であり、中小企業の経営環境においても、今まで通りの常識・舵取りだけでは通用しなくなった期間とも言えます。

こうした環境の変化は、経営者の高齢化とも相俟って「あきらめ型休廃業」などの問題を引き起こすなど、事業承継の2025年問題と併せて大きな問題となっています。

図Bの通り、同期間においても引続き多くの業種でM&Aが活発となっている背景には、こうした諸課題の解決策としてM&Aを選択する経営者が増えたことが要因と考えられています。

逆説的に考えると、多くの業種において「後継者不足」と「会社の成長」を後押しする取組としてM&Aを検討することは、

現在の外部環境においても非常に有効である、ということが言えます。

(参考コラム)

休廃業問題~あきらめ型休廃業の増加~(2022年3月27日)

3.2023年の展望

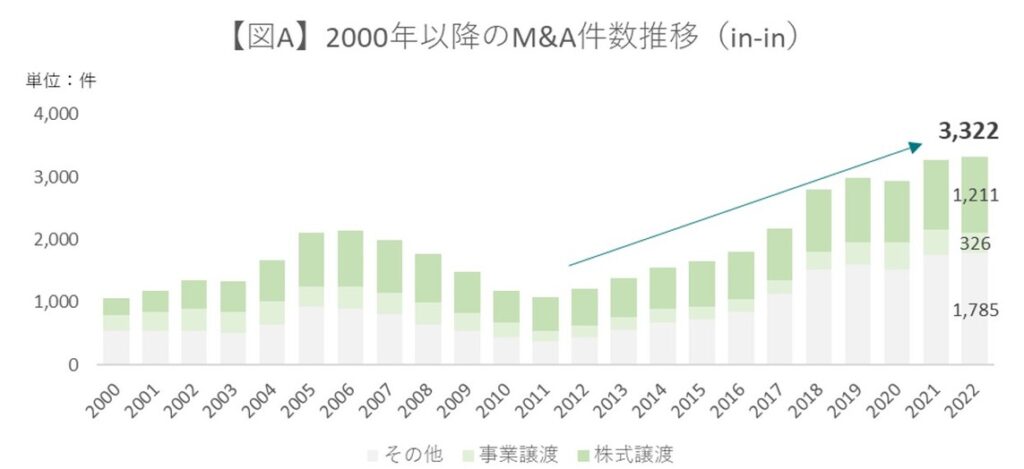

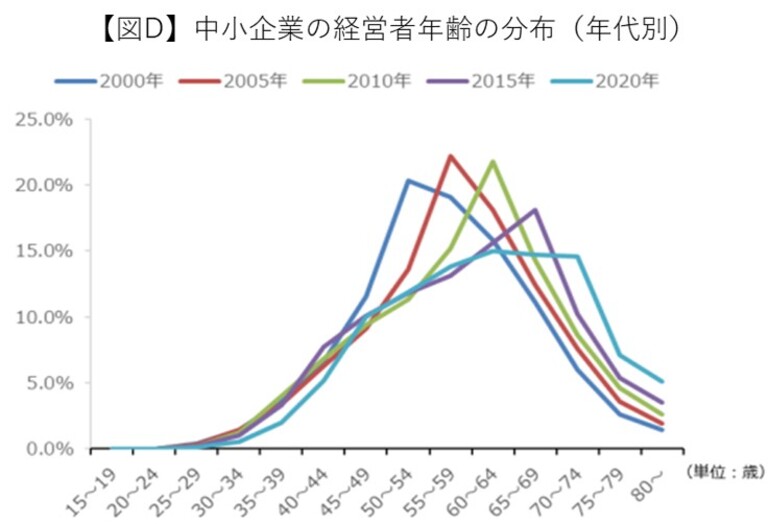

2023年においても、「引続き高い後継者不在率(図C)」や「経営者年齢の高さ(図D)」などを背景に、

引続きM&A(事業承継目的、戦略的など)は堅調に推移していくものと考えられます。

(図C)帝国データバンク「全国企業「後継者不在率」調査(2021年)」

(図D)中小企業庁「事業承継ガイドライン(第3版)」(令和4年3月改訂)

また、戦略的(諸課題への対応含む)な観点からも、下図Eに示す通り、シナジー効果を目的としたM&Aの重要性が更に高まることが想定されます。

4.最後に

年末年始という期間において、自社のあり方や将来の展望を改めて見直すという経営者の方は多いかと思います。

外部環境が急速に変化し続けている昨今、いかに会社を継続・成長させていくかが鍵となってくる中において、その原動力となる自社リソース(ヒト・モノ・カネ)の確保や経営者自身の体力・年齢の問題等も潜在的(場合によっては顕在化している)な課題となっています。

様々な可能性を検討する前向きな一つの方法として、M&Aによる承継を検討されてみてはいかがでしょうか?

大手都市銀行にて約11年間に亘り、担当先企業の資金調達/事業成長支援(約5年)及び、自行の財務企画/予算・投資管理/コスト削減(約5年)、人事研修企画(約1年)に従事。

その後事業会社にて、グループ会社全体のバイサイドM&A戦略/実務に従事。

また、運輸交通/不動産/専門商社を始めとした多様な事業分野において事業・部門戦略/再生・成長計画の策定に関与。

LBP入社後は、主に下記事業領域を中心としたM&Aに加え、主に東海、関西及び中四国エリアのカバレッジを担当している。

<主な事業領域>

・物流業界(貨物、旅客、MaaS関連(インフラ/IT等))

・設備工事業界(電気工事、電気通信工事、管工事)

関連記事

-

休廃業問題~あきらめ型休廃業の増加~

2022年3月27日

事業承継新型コロナウイルスが猛威を振るっている環境下、2021年も多くの経済・消費活動や企業活動が制...

詳しくみる -

会社売却におけるシナジー効果とは?~M&Aを活用し...

2022年4月26日

M&AM&A(会社売却や事業売却)におけるシナジー効果とは、いったいどういったものが考えられるでし...

詳しくみる -

中小企業の後継者不足とその解決策【事業承継】

2023年12月6日

事業承継中小企業では後継者不足への対応が急務とされています。 一般的に、団塊の世代が後期高齢者とな...

詳しくみる